“รายการลดหย่อนภาษีประจำปี 2559” เรามาลองดูกันเลยดีกว่าว่ามีอะไรบ้าง

คำว่า “ค่าลดหย่อน” ที่เราจะคุยกันนี้ คือ “รายการที่กฎหมายกำหนดไว้ให้นำไปหักออกจากเงินได้เพิ่มขึ้นหลังจากที่หักค่าใช้จ่ายแล้ว” ซึ่งมาจากวิธีการคำนวณตามนี้

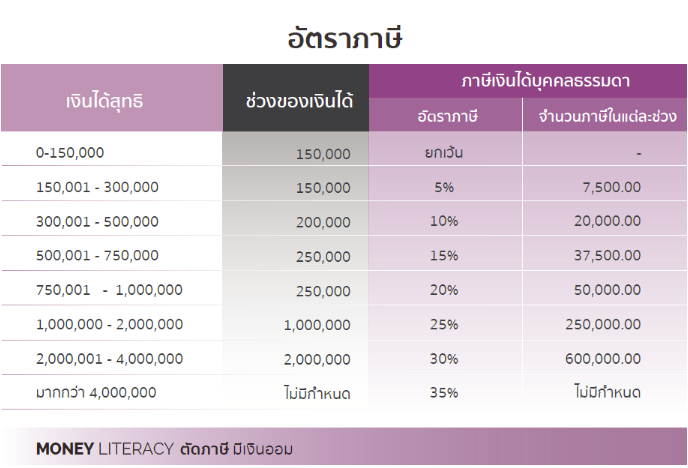

(รายได้ – ค่าใช้จ่าย – ค่าลดหย่อน) x อัตราภาษี

โดยเราจะเรียกการคำนวณในวงเล็บนี้ว่า “เงินได้สุทธิ” ซึ่งวิธีการวางแผนประหยัดภาษีที่เรานิยมกันที่สุด คือ การเพิ่ม “ค่าลดหย่อน” ให้มากที่สุด เพื่อให้เงินได้สุทธิของเราต่ำที่สุด และเสียภาษีน้อยๆนั่นเอง

(ตารางอัตราภาษีแสดงให้เห็นว่า ยิ่งมีเงินได้สุทธิมาก ยิ่งต้องเสียภาษีมาก)

ดังนั้นสิ่งที่คนส่วนใหญ่มักจะทำกัน คือ การหาค่าลดหย่อนมาเพิ่มเติม ซึ่งประกอบไปด้วยรายการต่างๆ ที่มีมากมายขอแบ่งออกเป็น 4 กลุ่ม เพื่อให้เข้าใจง่ายๆ ดังนี้

กลุ่มที่ 1 ค่าลดหย่อนส่วนตัว

ครอบครัว และการเป็นคนดีศรีสังคม

สำหรับค่าลดหย่อนในกลุ่มแรกนี้ จะเป็นเรื่องที่อยู่ใกล้ตัวของเรา ซึ่งเป็นค่าลดหย่อนที่สามารถหยิบจับขยับเข้ามาใช้งานได้ง่าย เพียงแค่เรามีคุณสมบัติตามที่ว่ามา เราก็ได้สิทธิเดี๋ยวนั้นเลย

1. ค่าลดหย่อนส่วนตัวจำนวน 30,000 บาท คือ ค่าลดหย่อนสำหรับคนมีเงินได้ทุกคนที่ยื่นแบบแสดงรายการ แค่เพียงเรายื่นแบบแสดงรายการก็สามารถใช้สิทธิค่าลดหย่อนนี้ได้เลย

2. ค่าลดหย่อนคู่สมรสจำนวน 30,000 บาท คือ ค่าลดหย่อนของคู่สมรส (ตามกฎหมาย) กรณีที่คู่สมรส (สามีหรือภรรยา) ที่จดทะเบียนสมรสถูกต้องตามกฎหมายและไม่มีเงินได้ หรือมีเงินได้และเลือกยื่นแบบแสดงรายการรวมกันในการคำนวณภาษี เราจะได้สิทธิค่าลดหย่อนส่วนเพิ่มเติมจากส่วนนี้ทันที

3. ค่าลดหย่อนบุตรและการศึกษาบุตรจำนวน 15,000 บาทและ 2,000 บาท โดยคำว่า “บุตร” หมายถึง บุตรโดยกฎหมายหรือบุตรบุญธรรม สามารถนำมาหักลดหย่อนได้ คนละ 15,000 บาท และหักได้สูงสุดไม่เกิน 3 คน (นับเฉพาะทีมีชีวิต) โดยมีเงื่อนไขดังนี้

– บุตรต้องมีอายุไม่เกิน 20 ปี

– ถ้าอายุอยู่ในระหว่าง 21-25 ปี ต้องศึกษาอยู่ในระดับ ปวส. ขึ้นไป

– บุตรต้องไม่มีเงินได้ในปีภาษีตั้งแต่ 15,000 บาทขึ้นไป

ส่วนค่าลดหย่อนการศึกษาบุตรนั้น มีสำหรับบุตรที่กำลังศึกษาภายในประเทศ โดยจะได้รับค่าลดหย่อนเพิ่มเติมอีกคนละ 2,000 บาท โดยคำว่าการศึกษาหมายถึงตั้งแต่ ชั้นอนุบาลไปจนถึงปริญญาเอก (ไม่รวมชั้นเตรียมอนุบาลนะครับ)

4. เบี้ยประกันสุขภาพพ่อแม่จำนวน 15,000 บาท เน้นว่า ต้องเป็นเบี้ยประกันสุขภาพคุณพ่อคุณแม่เท่านั้นครับ ซึ่งสามารถใช้สิทธิได้ในกรณีที่คุณพ่อคุณแม่มีรายได้ไม่เกิน 30,000 บาทต่อปี หากเรามีการซื้อประกันสุขภาพให้ท่าน สามารถนำค่าเบี้ยประกันสุขภาพมาลดหย่อนได้สูงสุดถึง 15,000 บาท และค่าเบี้ยประกันสุขภาพนี้สามารถแบ่งกันสำหรับลูกหลายๆคนได้ด้วย

5. ค่าเลี้ยงดูพ่อแม่เราและพ่อแม่คู่สมรส คนละ 30,000 บาท ถ้าหากเราหรือคู่สมรสมีคุณพ่อคุณแม่ที่อายุมากกว่า 60 ปี และมีรายได้ทั้งปีไม่เกิน 30,000 บาท เราก็จะมีสิทธิหักลดหย่อนค่าเลี้ยงดูได้คนละ 30,000 บาท นั่นหมายความว่าถ้าเราเลี้ยงดูถึง 4 คนก็จะได้รับสิทธิสูงสุดถึง 120,000 บาท

แต่มีเงื่อนไขนิดนึงในกรณีของพ่อแม่ของคู่สมรสที่จะนำมาลดหย่อนนั้น เราจะสามารถนำมาลดหย่อนได้ในกรณีที่คู่สมรสไม่มีรายได้เท่านั้น

โดยคุณพ่อคุณแม่จะต้องลงลายมือชื่อในหนังสือรับรอง (แบบ ลย.03) ว่าลูกคนไหนเป็นคนเลี้ยงดู และสิทธิในการเลี้ยงดูนั้นจะสามารถใช้สิทธิได้เพียงครั้งเดียวครับ เช่น พี่น้องสองคน คนโตใช้สิทธิลดหย่อนเลี้ยงดูพ่อ คนเล็กก็ไม่สามารถใช้สิทธิเลี้ยงดูพ่อแล้วครับ สามารถใช้สิทธิลดหย่อนได้เฉพาะแม่ หรือถ้าคนโตใช้สิทธิทั้งคุณพ่อคุณแม่ ลูกคนเล็กก็ไม่มีสิทธิแล้ว

6. ค่าลดหย่อนค่าอุปการะเลี้ยงดูคนพิการหรือคนทุพพลภาพจำนวน 60,000 บาท ถ้าหากเราเป็นผู้ดูแลคนพิการตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ หรือคนทุพพลภาพที่มีใบรับรองแพทย์ เราสามารถนำมาหักลดหย่อนได้คนละ 60,000 บาท โดยมีเงื่อนไขว่าคนพิการหรือคนทุพพลภาพที่นำมาลดหย่อนนั้นต้องมีรายได้ไม่เกิน 30,000 บาทต่อปี

และในกรณีที่คนพิการหรือคนทุพพลภาพเป็น พ่อแม่ – บุตร – คู่สมรส ของเรา เราสามารถใช้สิทธิได้ทั้งสองส่วนครับ เช่น คู่สมรสไม่มีรายได้และพิการ ก็จะสามารถนำมาลดหย่อนได้สูงสุด 90,000 บาท (60,000 + 30,000) นั่นเอง

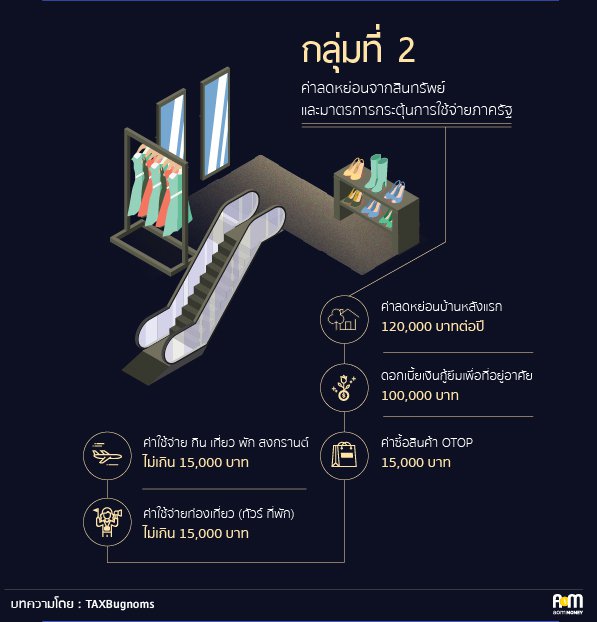

กลุ่มที่ 2 ค่าลดหย่อนจากสินทรัพย์

และมาตรการกระตุ้นการใช้จ่ายภาครัฐ

สำหรับกลุ่มที่ 2 นี้เป็นค่าลดหย่อนที่เกิดขึ้นจากการมีสินทรัพย์ต่างๆ โดยส่วนใหญ่มักจะเป็นที่อยู่อาศัย รวมถึงสิทธิลดหย่อนที่เพิ่มขึ้นตามมาตรการกระตุ้นการใช้จ่าย ซึ่งสามารถนำค่าใช้จ่ายในส่วนนี้มาลดหย่อนในการคำนวณภาษีเงินได้บุคคลธรรมดาได้เช่นเดียวกัน เรามาดูกันต่อเลยดีกว่าว่ามีอะไรบ้าง

7. ดอกเบี้ยเงินกู้ยืมเพื่อที่อยู่อาศัย จำนวน 100,000 บาท ที่เราจ่ายไปเพื่อซื้อบ้านหรือคอนโดเพื่ออยู่อาศัย โดยสามารถหักได้ตามที่จ่ายไปจริง และในกรณีที่เป็นการกู้ร่วมกันหลายคน ให้แบ่งดอกเบี้ยคนละเท่าๆกัน แต่รวมกันแล้วต้องไม่เกิน 100,000 บาท

ยกตัวอย่างเช่น หากมีการกู้ร่วมกัน 2 คน จะถือว่าดอกเบี้ยที่สามารถใช้สิทธิได้คือ 100,000 และแต่ละคนจะใช้สิทธิหักลดหย่อนได้สูงสุดคนละ 50,000 บาท

อย่าลืมว่า!! การใช้สิทธิสำหรับกรณีนี้จะบ้านกี่หลังก็ได้ แต่สูงสุดรวมกันแล้วจำนวนเงินต้องไม่เกิน 100,000 บาท

8. ค่าลดหย่อนจากมาตรการกระตุ้นอสังหาริมทรัพย์สูงสุด 120,000 บาท เป็นค่าลดหย่อนสำหรับผู้ที่ซื้ออสังหาริมทรัพย์ในราคาไม่เกิน 3,000,000 บาท ให้สิทธิพิเศษสามารถนำเงินค่าซื้ออสังหาริมทรัพย์ดังกล่าวไปลดหย่อนภาษีได้โดยมีเงื่อนไขดังนี้

– ต้องเป็นบ้านหลังแรกที่ มูลค่าไม่เกิน 3 ล้านบาท และต้องซื้อภายในวันที่ 31 ธันวาคม 2559

– ใช้สิทธิลดหย่อนภาษีตั้งแต่ปีภาษี 2559 เป็นต้นไป (เริ่มยื่นแบบภายใน 31 มีนาคม 2560)

– ห้ามโอนหรือขายต่อภายในเวลา 5 ปี และต้องมีชื่อเป็นเจ้าของกรรมสิทธิในบ้านหลังนั้นด้วย

9. ค่าซื้อสินค้า OTOP จำนวน 15,000 บาท เป็นค่าลดหย่อนพิเศษสำหรับปี 2559 นี้ โดยเป็นโครงการช้อปช่วยชุมชนเพื่อให้กระตุ้นการใช้จ่ายต่างๆ ซึ่งกำหนดเงื่อนไขไว้ดังนี้

1. เป็นการซื้อสินค้าโอทอป (OTOP) ที่ได้รับการรับรองจากส่วนราชการ และจดทะเบียนผู้ประกอบการภาษีมูลค่าเพิ่ม

2. จำนวนเงินลดหย่อนภาษีสูงสุดคือ 15,000 บาท และระยะเวลาการซื้อวันที่ตั้งแต่ 1-31 สิงหาคม 2559

3. เอกสารที่ใช้เป็นหลักฐาน คือ “ใบกำกับภาษี” แบบเต็มรูป

10. มาตรการภาษีเพื่อสนับสนุนการใช้จ่ายท่องเที่ยวช่วงสงกรานต์ 15,000 บาท โดยนำรายจ่ายจากการ “กิน-เที่ยว” หรือค่าใช้จ่ายจากการจ่ายค่าอาหารและเครื่องดื่มในร้านอาหาร (ไม่รวมสุรา เบียร์ ไวน์) รวมถึงค่าที่พักโรงแรม มาหักเป็นค่าลดหย่อนภาษีได้เท่าที่จ่ายจริงแต่ต้องไม่เกิน 15,000 บาท ทั้งนี้ มีผลช่วงเทศกาลสงกรานต์ 9 วัน คือ 9-17 เมษายน 2559 ที่ผ่านมานี้ ใครใช้แล้วก็อย่าลืมนำมาลดหย่อนภาษีกันด้วยนะ

11. ค่าลดหย่อนจากการใช้จ่ายท่องเที่ยวสูงสุดไม่เกิน 15,000 บาท โดยต้องเป็นค่าโรงแรมและค่าที่พักสำหรับการท่องเที่ยวภายในประเทศตั้งแต่วันที่ 1 มกราคม 2559 – 31 ธันวาคม 2559 ที่จ่ายให้กับผู้ประกอบการโรงแรมและผู้ประกอบการนำเที่ยวตามกฎหมาย

กลุ่มที่ 3 ค่าลดหย่อนที่เป็นการออมเงินและลงทุน

สำหรับกลุ่มนี้จะเป็นกลุ่มที่ลดหย่อนแล้วได้ประโยชน์ 2 ส่วน คือ ส่วนของการออมเงิน หรือ ลงทุน เพื่อสร้างวินัยและผลตอบแทนในการลงทุนให้กับเราส่วนหนึ่ง และใช้สิทธิประโยชน์ในการลดหย่อนภาษีอีกส่วนหนึ่ง ซึ่งการเลือกออมหรือลงทุนในตัวไหนก็ตาม อยากแนะนำอีกครั้งว่าให้ดูวัตถุประสงค์ในการลงทุนของเราเป็นอันดับแรกก่อน แล้วค่อยคำนึงถึงเรื่องสิทธิประโยชน์การวางแผนภาษี เอาล่ะ มาดูกันเลย

12. ประกันสังคม ตามที่จ่ายจริงสูงสุดไม่เกิน 9,000 บาท

13. เบี้ยประกันชีวิต มี 2 ประเภท คือ

– ประกันชีวิต (แบบทั่วไป) ลดหย่อนได้สูงสุดไม่เกิน 100,000 บาท

– ประกันชีวิต (แบบบำนาญ) ลดหย่อนได้ 15% ของเงินได้ สูงสุดไม่เกิน 200,000 บาท

โดยประกันชีวิตแบบทั่วไปนั้นในกรณีที่คู่สมรสไม่มีรายได้ การหักค่าเบี้ยประกันจะหักได้สูงสุด 10,000 บาท แต่ถ้าหากคู่สมรสมีรายได้จะหักสูงสุดได้ถึง 100,000 บาท

สำหรับใครที่สงสัยว่าประกันชีวิตของตัวเองเป็นแบบไหน ลดหย่อนภาษีได้หรือไม่ แนะนำให้สอบถามจากตัวแทนประกันได้เลย หรือจะดูจากใบเสร็จรับเงินค่าประกันที่เราจ่ายไปก็ได้ครับว่าเรามี “เบี้ยประกันชีวิต” ที่สามารถนำไปลดหย่อนได้จำนวนเท่าไหร่

14. กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) เป็นกองทุนรวมประเภทหนึ่งที่ลงทุนไว้ในสินทรัพย์หลากหลายประเภท ซึ่งมีวัตถุประสงค์ไว้ใช้ในการวางแผนเกษียณของเรา นำมาลดหย่อนได้ 15% ของเงินได้ที่ต้องเสียภาษี จำนวนสูงสุดไม่เกิน 500,000 บาท โดยกองทุนรวมเพื่อการเลี้ยงชีพ หรือ RMF มีเงื่อนไขเพิ่มเติมตามนี้

– ต้องซื้อติดต่อกันทุกปี (แต่ถ้าผิดเงื่อนไขสามารถผิดได้ 1 ปี)

– ต้องซื้อเป็นจำนวนขั้นต่ำ 3% ของเงินได้ที่ต้องเสียภาษี หรือ 5,000 บาท

– ต้องถือหน่วยลงทุนในกองทุนรวมไว้ไม่น้อยกว่า 5 ปี และอายุครบ 55 ปี จึงจะสามารถขายได้

15. กองทุนรวมหุ้นระยะยาว (LTF) เป็นกองทุนรวมอีกประเภทหนึ่งที่จัดตั้งขึ้นมาเพื่อส่งเสริมการลงทุนในระยะยาว โดยเน้นลงทุนในตลาดหุ้นเป็นหลัก ลดหย่อนได้ 15% ของเงินได้ที่ต้องเสียภาษี จำนวนสูงสุดไม่เกิน 500,000 บาท โดยกองทุนรวม LTF นั้นมีเงื่อนไขเพิ่มเติม คือ ต้องถือหน่วยลงทุนไว้ไม่น้อยกว่า 7 ปีปฎิทินด้วยครับ สำหรับการซื้อตั้งแต่วันที่ 1 มกราคม 2559 – 31 ธันวาคม 2562

16. กองทุนการออมแห่งชาติ กำหนดให้ผู้มีเงินได้สามารถหักลดหย่อนเงินสะสมเข้ากองทุนการออมแห่งชาติ (กอช.) ในการคำนวณเงินได้สุทธิเพื่อเสียภาษีเงินได้บุคคลธรรมดาตามจำนวนที่จ่ายจริงสูงสุดไม่เกิน 13,200 บาท

17. เงินสมทบ กบข. กองทุนสำรองเลี้ยงชีพ และ กองทุนสงเคราะห์ครูโรงเรียนเอกชน สามารถนำมาลดหย่อนได้ตามจำนวนที่จ่ายจริง โดยมีจำนวนสูงสุดไม่เกิน 500,000 บาท

สำหรับข้อ 13 14 16 และ 17 นั้น มีเงื่อนไขเพิ่มเติมสำหรับค่าลดหย่อนที่เป็นการวางแผนเกษียณ คือ ยอดรวมของ RMF + กบข./กองทุนสำรองเลี้ยงชีพ/กองทุนสงเคราะห์ครูเอกชน + กองทุนการออมแห่งชาติ + ประกันชีวิตแบบบำนาญ เมื่อรวมกันทั้งหมดแล้วต้องไม่เกิน 500,000 บาท

กลุ่มที่ 4 เงินบริจาค

สำหรับกลุ่มสุดท้ายนี้ คือ เรื่องของการให้ เป็นอีกมุมหนึ่งที่ดีสำหรับผู้ที่มีจิตเป็นกุศล อยากจะส่งผ่านเรื่องราวดีๆไปให้กับคนอื่นที่ขาดแคลน และการที่เราเป็นคนดี กรมสรรพากร เลยให้สิทธิในการลดหย่อนภาษีเพิ่มเติม

โดยเงินบริจาคในกลุ่มที่ 4 นี้จะเป็นกลุ่มสุดท้ายที่นำมาหักหลังจากหักค่าใช้จ่ายและค่าลดหย่อนตัวอื่นๆแล้วครับ ซึ่งจะได้สิทธิหักได้สูงสุดไม่เกิน 10% ของเงินได้สุทธิหลังจากหักค่าใช้จ่ายและค่าลดหย่อนตัวอื่นๆ แล้ว ซึ่งแบ่งออกเป็น 2 ประเภทใหญ่ๆ ที่ชอบใช้กัน คือ

18. เงินบริจาคเพื่อสนับสนุนการศึกษา สามารถหักลดหย่อนได้ 2 เท่าของเงินที่ได้จ่ายไป แต่ต้องไม่เกินร้อยละ 10 ของเงินได้พึงประเมินหลังจากหักค่าใช้จ่ายและค่าลดหย่อนอื่น (จริงๆ คือยังมีการบริจาคเรื่องอืนๆที่สามารถลดหย่อนภาษีได้ 2 เท่า เช่นเรื่องของการกีฬา สาธารณะประโยชน์ต่างๆ)

19. เงินบริจาคทั่วไป สามารถหักลดหย่อนได้ตามที่จ่ายจริงแต่ไม่เกินร้อยละ 10 ของเงินได้พึงประเมินที่เหลือหลังหักค่าใช้จ่ายค่าลดหย่อนและเงินบริจาคในข้อ 18 แล้ว

วิธีประหยัดภาษีให้มากที่สุด

1. เรามีการลงทุนเพื่อวัยเกษียณหรือยัง หนึ่งในเป้าหมายการเงินที่สำคัญของคนทุกคนคือ การเกษียณอย่างเป็นสุข ดังนั้นคำถามที่เราควรจะถามตัวเองคือ เรามีช่องทางในการวางแผนเกษียณแล้วหรือยัง เช่น เงินออม เงินกองทุนสำรองเลี้ยงชีพ ประกันสังคม และสิ่งที่เรามีนั้นมันเพียงพอหรือไม่ ถ้ายังไม่พอ เราค่อยมาดูแต่ละตัวเลือกที่ได้ทั้งประโยชน์กับชีวิตและวางแผนภาษีไปพร้อมกัน

การลงทุนในกองทุนรวมอย่าง RMF อาจจะเป็นตัวช่วยหนึ่งที่นำมาใช้ในการวางแผนเกษียณ ผ่านการลงทุนต่อเนื่องติดต่อกันเป็นเวลานานจนอายุครบ 55 ปีเพื่อสร้างวินัยให้กับเราอีกทางหนึ่ง

การซื้อประกันชีวิตแบบบำนาญ เพื่อสร้างผลตอบแทนต่อเนื่องทุกเดือนเหมือนการมีบำนาญเมื่อเราเกษียณ และการสร้างรายได้ที่ปลอดภัยให้กับชีวิตเราในช่วงเวลานั้น

2. เรามีการป้องกันความเสี่ยงที่เหมาะสมหรือยัง ถามตัวเองก่อนว่า เราต้องการอะไรจากการทำประกัน และเรามีความจำเป็นแค่ไหนที่ต้องทำประกัน เพราะบางทีเราอาจจะไม่จำเป็นที่ต้องทำประกันเพื่อให้ได้สิทธิประหยัดภาษีเสียด้วยซ้ำ

3. เรามีการลงทุนระยะยาวในสินทรัพย์ที่ให้ผลตอบแทนสูงบ้างไหม เช่น การลงทุนในหุ้น หรือ การลงทุนผ่านกองทุนรวมหุ้น ถ้าหากเราประเมินว่าตัวเราเองสามารถรับความเสี่ยงได้ดี เราอาจจะใช้วิธีการลงทุนใน LTF ซึ่งเป็นกองทุนรวมที่มีสัดส่วนการลงทุนในหุ้น เพื่อสร้างโอกาสในการเพิ่มผลตอบแทนจากการลงทุนให้มากขึ้น พร้อมกับได้รับสิทธิประหยัดภาษ๊ไปด้วย

ถ้าสังเกตให้ดี จาก 3 ข้อที่ถามมานี้ จะพูดถึงวัตถุประสงค์ก่อนการประหยัดภาษีใช่ไหม? ใช่ครับ เพราะเชื่อว่า การลงทุนที่ดีนั้น ต้องสนใจที่วัตถุประสงค์ในการลงทุน และมองผลตอบแทนที่ได้รับจากการประหยัดภาษีเป็นเรื่องรองลงมา ไม่ใช่เรามองหาแต่ การลดภาษี จนลืมไปว่าวัตถุประสงค์ของการลงทุนที่แท้จริงของเราคืออะไร และแบบนั้นคงไม่ใช่คำตอบที่ถูกต้องในการลงทุนอย่างแน่นอน

สุดท้ายแล้ว ไม่ว่าเราจะอยากวางแผนภาษี หรือประหยัดภาษีแค่ไหนก็ตาม สิ่งหนึ่งที่ควรคำนึงถึง คือ การเลือกใช้เครื่องมือในการประหยัดภาษีให้สอดคล้องกับความต้องการของเรา และที่สำคัญคือเราต้องมั่นใจด้วยว่า เราสามารถลงทุนตามวัตถุประสงค์ได้จริง เพื่อไม่ให้มีปัญหาชีวิตและปัญหาภาษีย้อนหลัง

ที่มา : TAXBugnoms